カードローンや消費者金融を複数の利用している方の中には、返済金額が増えてしまったり、ローン返済のために借金をしてしまったりと、悪循環に陥っている方もいるでしょう。

借金が重なって返済が雪だるま式に増えてしまっている状態が「多重債務」です。

消費者庁の調査では、消費生活センターに寄せられた多重債務に関する相談件数は、約10年で1/7の12,734件と減少が続いています。

しかし「収入が安定せず銀行のカードローンとクレジットキャッシングを複数利用したが約定通りの返済ができなくなった。」などの相談事例も多いようです。

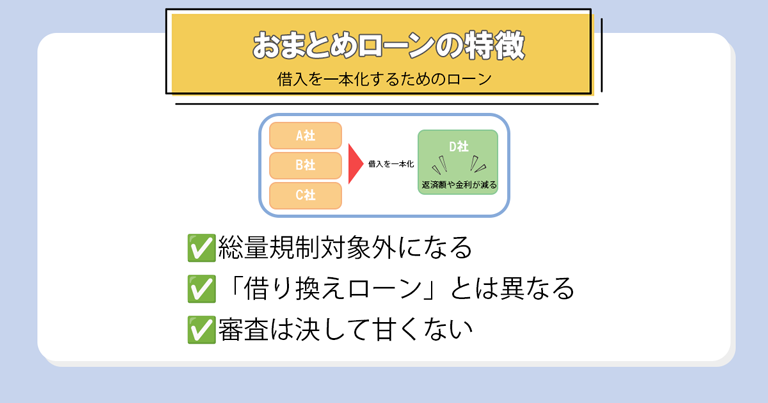

そういった複数の借り入れをまとめて返済して、借入先を一本化できるサービスが「おまとめローン」です。

借金を一本化できれば、金利が下がるなどのメリットがあり返済の負担を軽減できる可能性があります。

おまとめローンは、銀行、消費者金融、ろうきんなどの金融機関で借りることができ、総量規制の対象外となっているので、年収の1/3を超える金額でも契約が可能です。

このページでは、おまとめローンの審査の特徴や、利用時のメリットやデメリットを解説します。

あせて、業態別におすすめのおまとめローンを紹介していますので参考にしてください。

おすすめの銀行

\ 審査対応も速い! /

おすすめの大手消費者金融

\ リボ払いの一本化も可能/

おすすめの中小消費者金融

\ おまとめローン専業! /

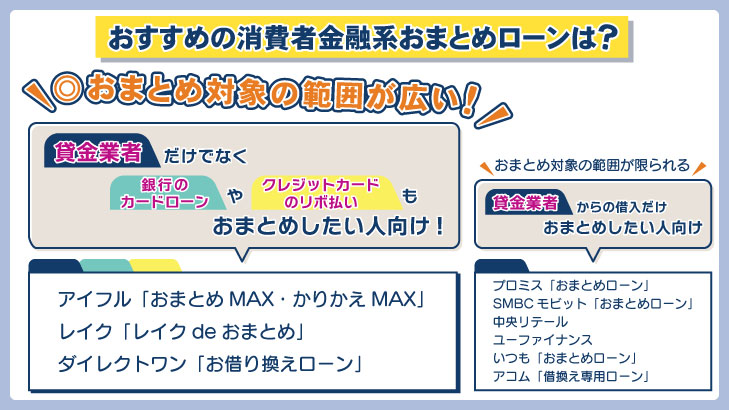

おすすめの消費者金融系おまとめローンはどこ?

| 消費者金融 | 金利 | 利用限度額 | WEB完結 | 返済回数 | おまとめ対象 |

|---|---|---|---|---|---|

| アイフル 「おまとめMAX・かりかえMAX」 ※1 | 3.0%~ 17.5% | 1万円~ 800万円 | 最長10年 (120回) | 貸金業者 銀行ローン クレジットカードのリボ | |

| プロミス 「おまとめローン」 ※2 | 6.3%~ 17.8% | 300万円 まで | 最長10年 (120回) | 消費者金融 クレジットカードのキャッシング | |

| レイク 「レイクdeおまとめ」 ※1 | 6.0%~ 17.5% | 10万円~ 500万円 | 最長10年 (120回) | 貸金業者からの借入 銀行からの借入 クレジットカードのキャッシング | |

| SMBCモビット 「おまとめローン」 ※2 | 3.0%~ 18.05% | 500万円 | 最長13年4ヶ月 (160回) | 消費者金融 クレジットカードのキャッシング | |

| 中央リテール ※2 | 10.95%~ 13.0% | 500万円 | 最長10年 (120回) | 貸金業者(みなし貸金業者を含む)からの借入 | |

| ユーファイナンス ※2 | 7.3%~ 15.0% | 100万円~ 700万円 | 最長10年 (120回) | 貸金業者(みなし貸金業者を含む)からの借入 | |

| いつも 「おまとめローン」 ※2 | 4.8%~ 18.0% | 1万円~ 500万円 | 2ヶ月~5年 (2回~60回) | 貸金業者(みなし貸金業者を含む)からの借入 | |

| ダイレクトワン 「お借り換えローン」 ※1 | 4.9%~ 18.0% | 1万円~ 300万円 | 最長10年 (120回) | 貸金業者 銀行ローン クレジットカードのショッピング リボ等 | |

| アコム 「借換え専用ローン」 ※2 | 7.7%~ 18.0% | 1万円~ 300万円 | 最長12年3ヶ月 (146回) | 貸金業者からの借入 |

※1 貸金業法施行規則第10条の23第1項第1号および第1号の2に基づくおまとめローン

※2 貸金業法施行規則第10条の23第1項第1号の2(段階的な返済のための借換え)に基づくおまとめローン

アイフル注釈

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※お申込の時間帯により翌日以降になる場合があります

※公式HPで貸付条件の詳細をご確認いただけます

消費者金融は銀行と比較すると、金利が高いものの審査に柔軟です。しかもお金借りるまでのスピードが速いため、できる限り早期に融資を受けたい人には最適です。

この点はおまとめローンも同様で、最短で即日融資可能な業者も存在します。早期に借り入れを一本化したい人、銀行の審査に自信がない人にはおすすめです。

おすすめの消費者金融のおまとめローンを紹介します。

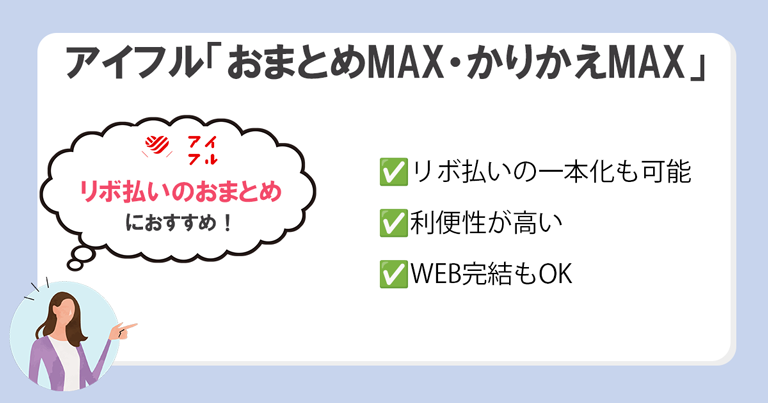

アイフル「おまとめMAX・かりかえMAX」銀行やショッピングリボも一本化可能

| 金利 | 3.0~17.5%(実質年率) |

| 利用限度額 | 1万円~800万円 |

| WEB完結 | 可 |

| 返済期間(返済回数) | 最長10年(120回) |

| おまとめ対象の債務 | 貸金業者からの借入 銀行ローン クレジットカードのリボ払い |

アイフル注釈

※ご利用限度額50万円超、または他社を含めた借り入れ金額が100万円超の場合は源泉徴収票など収入を証明するものが必要です

※お申込の時間帯により翌日以降になる場合があります

※公式HPで貸付条件の詳細をご確認いただけます

アイフルが提供する「おまとめMAX・かりかえMAX」は大手消費者金融のおまとめローンでもっとも利便性が高いと言えます。それは「まとめる対象が幅広い」からです。

「おまとめMAX・かりかえMAX」は、消費者金融の借り入れだけではなく、銀行やショッピングのリボ払いの一本化も可能な商品です。

貸金業者からの借入からしかまとめられないおまとめローンが多い中、リボ払いの残債をまとめられるのは大きなメリットです。

また、他の大手消費者金融と比較すると金利が低く、最短即日で融資を受けられる点やWEB完結可能なのも魅力的です。

\ 今すぐ利用したい人にぴったり! /

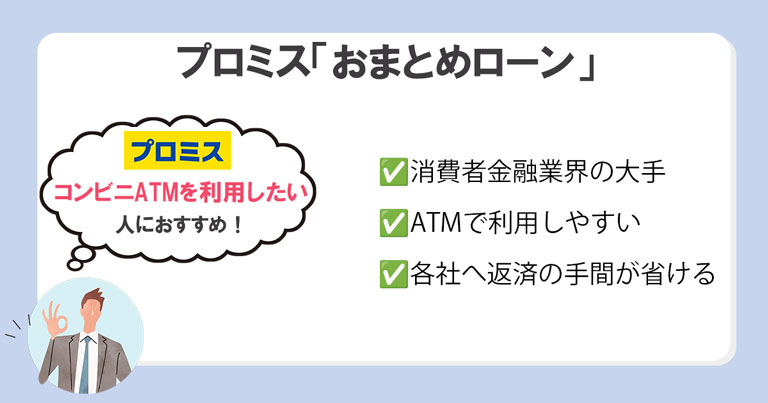

プロミス「おまとめローン」大手で安心感がありATM手数料がお得

| 金利 | 6.3~17.8%(実質年率) |

| 利用限度額 | 300万円まで |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長10年(120回) |

| おまとめ対象の債務 | 消費者金融・クレジットカードなどにおけるお借入(無担保ローン) |

消費者金融業界最大手のプロミスもおまとめローンを提供しています。

また、プロミスは三井住友銀行が提携しているATMだけではなくローソンやファミリーマートのATMの手数料が無料です。

通常提携している銀行以外からの振込は手数料がかかります。しかしコンビニのATMが利用できるのであれば手数料を支払う必要はありません。

プロミスのおまとめローンでは、契約が完了すると利用していた金融業者にプロミスが直接振り込みます。各社への返済の手間が省けます。

\ コンビニATMで利用しやすい /

※リンク先はフリーキャッシング/レディースキャッシングの申込ページです

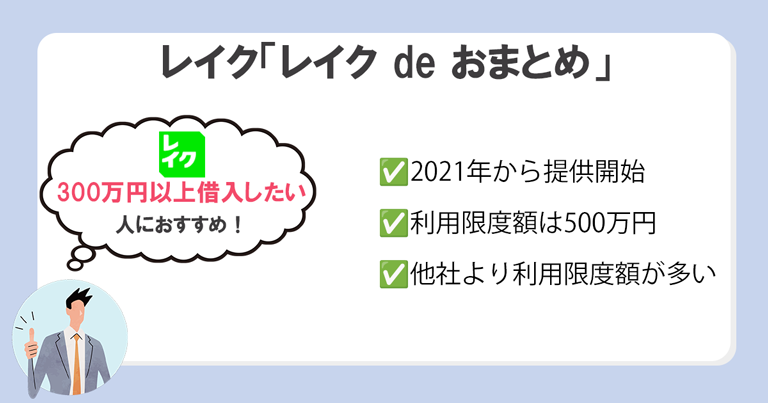

レイク「レイクdeおまとめ」借入総額が大きい方におすすめ

| 金利 | 6.0~17.5%(実質年率) |

| 利用限度額 | 10万円~500万円 |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長10年(120回) |

| おまとめ対象の債務 | 他社借入金の返済 |

SBI新生銀行グループのレイクは2021年12月からおまとめローンのサービスを開始しました。総量規制対象外のローンです。

「レイク de おまとめ」とプロミスやアコムのおまとめローンを比較すると、利用限度額に差があります。

アコムやプロミスの利用限度額は300万円ですが、レイク de おまとめの利用限度額は500万円です。借入総額が300万円を超える方はレイクのほうがおすすめです。

\ 他社より利用限度額が多い /

SMBCモビット「おまとめローン」モビット利用者に最適で返済期間が長い

| 金利 | 3.0~18.05%(実質年率) |

| 利用限度額 | 500万円 |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長13年4ヶ月(160回) |

| おまとめ対象の債務 | 消費者金融 クレジットカードのキャッシング |

SMBCモビットが提供しているおまとめローンはSMBCモビットの利用者が対象です。複数の金融機関から借入を行っている中でSMBCモビットが含まれていれば利用可能です。

特徴は返済期間の長さです。最長返済期間が10年のおまとめローンが多い中、SMBCモビットの最長返済期間は160回(13年4ヶ月)です。

他社より3年以上も期間が長いため、同じ金額を返済した場合他社よりも毎月の返済金額が抑えられます。

毎月の返済額を減らしたい方は検討してもよいでしょう。

\ 余裕をもって返済したい人向け /

中央リテール おまとめローン専門業者ならではの審査ノウハウ

| 金利 | 10.95~13.0%(実質年率) |

| 利用限度額 | 500万円 |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長10年(120回) |

| おまとめ対象の債務 | 貸金業者(みなし貸金業者を含む)からの借入 |

中央リテールはおまとめローン専門の消費者金融です。中小の消費者金融では数少ないおまとめローン専門業者です。

中央リテールはおまとめローン専門業者ならではの審査ノウハウを持ちます。他社のおまとめローンの審査が通らなかった方でも審査が通った、といった口コミも見られます。

魅力は、「審査が最短2時間で完了」「WEBの申し込みが可能」「上限金利が13.0%と他社より低い」といった点です。

注意点は契約の締結で、中央リテールでは契約を店舗で行う必要があります。東京都の渋谷区の店舗で訪問できる人でないと利用できません。

\ 柔軟審査を期待したい人にぴったり /

ユーファイナンス「ビッグローン」来店審査ありの貸金業法に基づく借換ローン

| 金利 | 7.3~15.0%(実質年率) |

| 利用限度額 | 100万円~700万円 |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長10年(120回) |

| おまとめ対象の債務 | 貸金業者(みなし貸金業者を含む)からの借入 |

ユーファイナンスのビッグローンは、貸金業者から借入がある人向けに提供されている貸金業法に基づく借換ローンです。

上限金利が15.0%に設定されており、貸金業者で提供されている上限金利よりも低くなるため、返済金額や金利の負担が軽減される可能性があります。

インターネットから申し込み後に一次審査に通過すると、原則は東京都台東区にある事務所に必要書類を提出する来店審査になりますが、この段階でほぼ融資が決定されます。

融資について不安な点がある場合は、公式サイトの問い合わせフォームや電話などで相談を受付中です。

なお、銀行カードローンやクレジットカードのショッピングなどの借入については対象外になるので注意しましょう。

\ 貸金業者からの借入を整理できる /

いつも「おまとめローン」借入件数が多くてもまとめられる可能性あり

| 金利 | 4.8~18.0%(実質年率) |

| 利用限度額 | 1万円~500万円 |

| WEB完結 | 可 |

| 返済期間(返済回数) | 2ヶ月~5年(2回~60回) |

| おまとめ対象の債務 | 貸金業者(みなし貸金業者を含む)からの借入 |

いつもは高知県に拠点を置く中堅消費者金融です。フリーローンやビジネスローンなどに加え、おまとめローンを提供しています。

WEBからの申し込みが可能なため、全国からの申し込みに対応し、24時間365日融資を行っています。

強みは審査です。まず審査スピードに関して、中小消費者金融ながら審査が迅速で最短30分で審査が完了します。

次に審査の柔軟さです。いつものおまとめローンの案内ページでは4社の借り入れがあってもまとめられる可能性があるとしています。

おまとめローンの審査基準で他社の借入数は3社以内が一般的です。おまとめローンの審査が通らなくて困っている人は相談してもよいでしょう。

\ 他社借入が4件でも可能性あり /

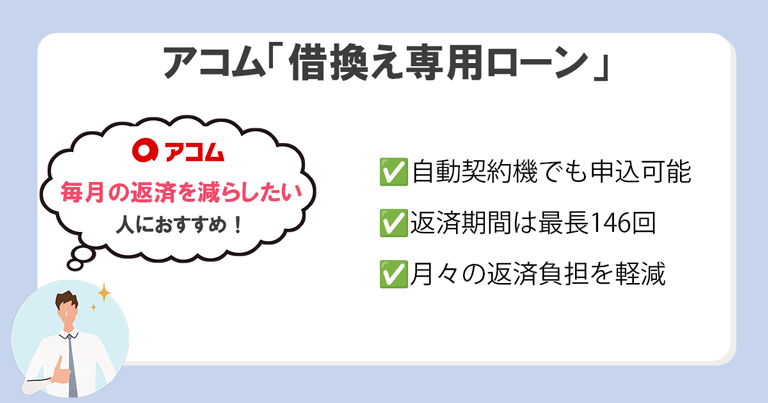

アコム「借換え専用ローン」むじんくんでも申込可能

| 金利 | 7.7~18.0%(実質年率) |

| 利用限度額 | 1万円~300万円 |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長12年3ヶ月(146回) |

| おまとめ対象の債務 | 貸金業者からの借入 |

消費者金融業界の老舗で最も認知度が高いアコムもおまとめローン(借換え専用ローン)を提供しています。申し込みは店頭だけではなく自動契約機「むじんくん」でも行えます。

アコムのおまとめローンの特徴は返済期間の長さです。他の大手消費者金融のおまとめローンの返済期間は最長で10年(120回)です。

一方でアコムの最長返済期間は12年3ヶ月(146回)で、他社より2年以上返済期間が長くなります。

返済期間が長くなれば支払う利息の負担が増えるものの毎月の返済額は減ります。毎月の返済の負担を軽減したい人にはおすすめです。

アコム

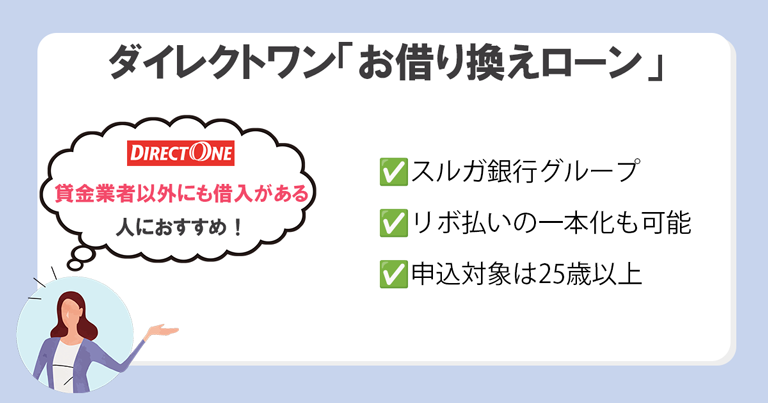

ダイレクトワン「お借り換えローン」スルガ銀行グループのおまとめローン

| 金利 | 4.9~18.0%(実質年率) |

| 利用限度額 | 1万円~300万円 |

| WEB完結 | 不可 |

| 返済期間(返済回数) | 最長10年(120回) |

| おまとめ対象の債務 | 貸金業者 銀行ローン クレジットカードのショッピング/リボ等 |

ダイレクトワンはスルガ銀行グループの消費者金融です。「お借り換えローン」はおまとめローンであり、総量規制の対象外です。

大きな特徴は貸金業者の借入だけではなく銀行カードローンやクレジットカードのリボ払いの一本化が可能な点です。

なお、ダイレクトワンのお借り換えローンは25歳以上でないと申し込めません。また、通常のカードローンはWEB完結が可能なもののお借り換えローンは郵送か店頭でしか契約ができないのでご注意ください。

おすすめの銀行おまとめ専用ローン3選

| 銀行 | 金利 | 利用限度額 | WEB完結 | 返済回数 | おまとめ対象 |

|---|---|---|---|---|---|

| 東京スター銀行 「おまとめローン」 | 年率9.8%・12.5%・14.6% (固定金利・保証料込) ※所定の審査により決定いたします。 | 30万円以上1,000万円以下 (1万円単位) ※お申し込み時の借り換え対象ローン残高の範囲内に限ります。 | 可能 | 契約期間10年 | 金融機関からの無担保個人向けローン |

| 栃木銀行 「とちぎんおまとめローンスッキリ」 | 6.8%~14.6% | 500万円 | 不可 | 6ヶ月以上10年以内 | 用途自由 |

| 西日本シティ銀行 「NCBおまとめローン(無担保型)」 | 4.5%~15.0% | 10万円~500万円 | 不可 | 6ヶ月以上15年以内 | 利用中のローン等 |

銀行のローンは金利が低く、限度額が高いためおまとめには最適です。しかし、利用目的に「おまとめ専用」「おまとめ目的での利用可能」と記載がある商品でないと借入の一本化を認められていません。

しかも、銀行が提供しているおまとめ専用のローンの数は多くありません。そのため、紹介するのはおまとめ専用ローンに加えおまとめが可能なフリーローンやカードローンです。

銀行が提供しているおまとめが可能なおすすめのローンを紹介します。

東京スター銀行「おまとめローン」銀行ならでは低金利が特徴

東京スター銀行はおまとめ専用ローンを提供している数少ない銀行です。

おまとめ専用ローン「おまとめローン」は、利用限度額が1,000万円まで、金利が年率9.8%・12.5%・14.6%(固定金利・保証料込)と魅力的な条件の商品です。おまとめだけではなく他社の借り換えも可能です。

ただし、申し込めるのは「基本給のある給与所得者」に限られます。パートやアルバイトでしか収入がない方や年収が200万円以下の方は対象外になるので注意しましょう。(※その他、申し込みには各種条件があります)

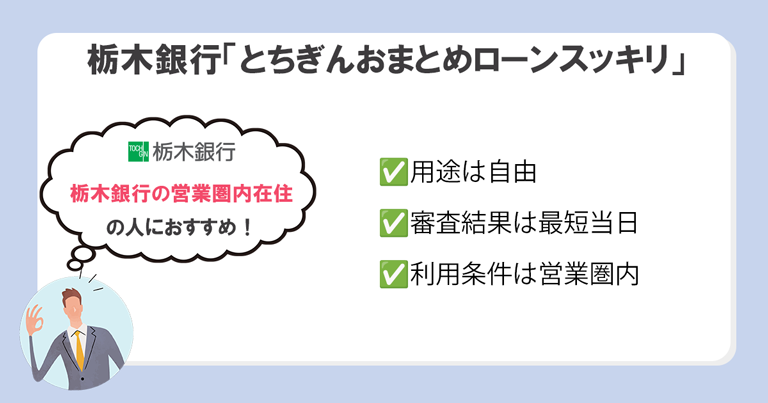

栃木銀行「とちぎんおまとめローンスッキリ」営業エリア内在住の方に最適

「とちぎんおまとめローンスッキリ」は他社からの借り換えやおまとめだけではなく用途を問いません。おまとめローンながら自由に利用できるのは魅力です。

また、審査スピードの速さも特徴の一つです。最短当日に審査結果が判明するため審査結果を早く知りたい方にはメリットです。

「とちぎんおまとめローンスッキリ」は、「居住地もしくは勤務地が栃木銀行の営業圏内」でないと利用できないためご注意ください。

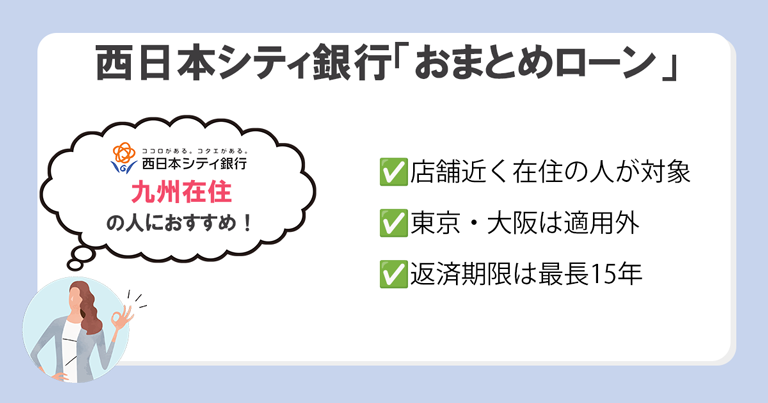

西日本シティ銀行「おまとめローン」九州在住で効率よく完済したい方に

西日本シティ銀行は九州を中心に中国地方や東京、大阪に店舗を展開しています。おまとめローンの利用条件は「店舗のお近くにお住まいの方」ですが、東京と大阪に関しては適用外なのでご注意ください。

西日本シティ銀行のおまとめローンは返済期限が最長15年と長期間のため無理なく返済できます。しかも返済は6ヶ月ごとの増額返済も可能です。効率よく完済を目指せます。

無担保型のおまとめローンの利用限度額は500万円ですが、不動産などの担保があれば利用限度額は1,500万円となります。

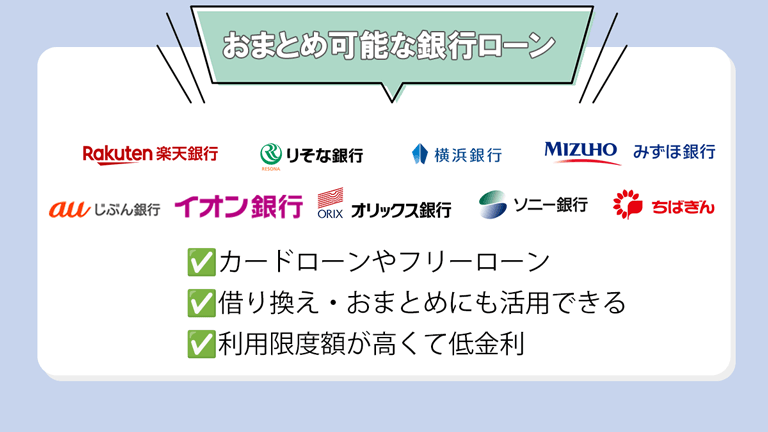

おまとめ可能な銀行ローン

銀行のカードローンやフリーローンは消費者金融と比較すると利用限度額が高額で低金利です。おまとめ専用のローンでなくても審査さえ通れば借り換えやおまとめに活用できます。

借り換えやおまとめにも活用できるおすすめの銀行ローンを紹介します。

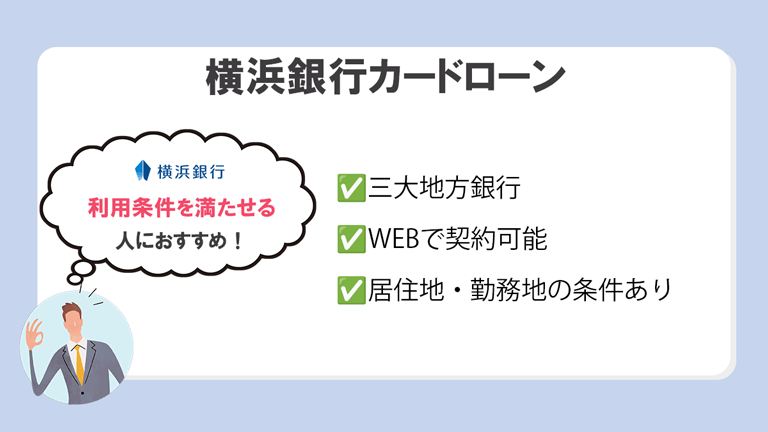

横浜銀行「カードローン」 WEBで契約可能な地方銀行カードローン

| 金利 | 年1.5%~14.6%(変動金利) |

| 限度額 | 10~1,000万円(10万円単位) |

| 利用条件 | ・契約時満20歳以上69歳以下の方 ・安定した収入のある方、およびその配偶者 (パート・アルバイトの方も可。学生の方は不可。年収には年金を含む) ・神奈川県内全地域、東京都内全地域、前橋市、高崎市、桐生市にお住まいの方 ・保証会社(SMBCコンシューマーファイナンス株式会社)の保証が受けられる方 ・横浜銀行ならびにSMBCコンシューマーファイナンス株式会社の個人情報の取り扱いに同意される方 |

| おまとめできるローンの種類 | 原則自由 |

| 契約期間 | 1年(1年ごとの自動更新) ※満70歳以降はあらたなお借入れはできません。ご返済のみのお取引となります。 |

| 追加借り入れ | 可能 |

三大地方銀行の一角を担う横浜銀行はおまとめローンの取り扱いはないものの、カードローンでのおまとめが認められています。

銀行カードローンでは数少ないWEBで契約が完了できるカードローンです。しかも審査スピードが速く、最短即日に審査が完了します。

ただし、神奈川県か東京都、群馬県の前橋市、桐生市、高崎市に居住もしくは勤務している方しか利用できません。

\ 対応の速さと低金利が魅力! /

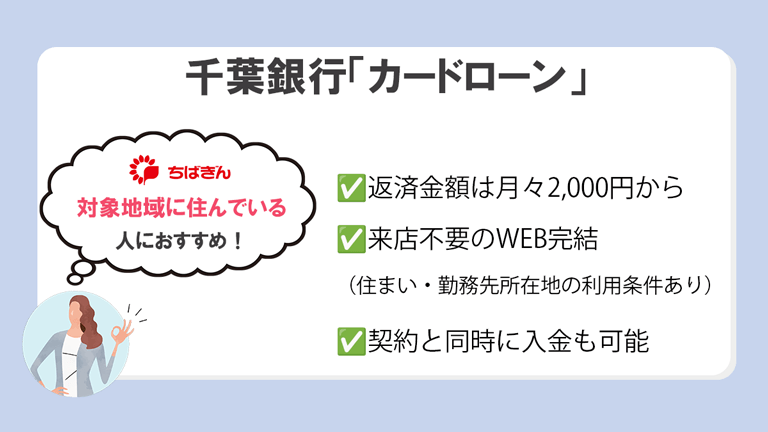

千葉銀行「カードローン」最小返済額が低いので無理なく返済できる

| 金利 | 1.4%~14.8% |

| 限度額 | 800万円 |

| 利用条件 | ・契約時の年齢が満20歳以上、満65歳未満の方 ・安定した収入(パート・アルバイト等を含む)のある方 ※ただし、年金収入のみの方は申込み不可。 ・住まい、または勤め先の所在地が千葉銀行の本支店の営業地域内(千葉県、東京都、茨城県、埼玉県、神奈川県)にある方 ※千葉県以外については、一部地域を除く(インターネット支店を利用の場合は、住まいの所在地がインターネット支店の営業地域内にあること) ・エム・ユー信用保証(株)の保証を受けられる方。 ・すでに千葉銀行のクイックパワー、クイックパワー<アドバンス>のカードローンを契約していない方 ※外国人の利用者は永住許可を受けている方が対象 |

| おまとめできるローンの種類 | 原則自由 ※事業性資金は除く |

| 返済期限 | 1年毎の自動更新 |

| 追加借り入れ | 可能 |

千葉銀行のカードローンも、横浜銀行と同じように「借り換え」「おまとめ」の用途で利用することができます。

返済金額が月々2,000円からと少額の設定も可能であり、無理のない返済計画を組める点が魅力です。

千葉県以外に利用できる地域が東京や埼玉、茨城県、神奈川県(一部地域を除く)という制限はありますが、来店不要のWEB完結に対応しています。

居住地域等の条件を満たしていれば、近くに千葉銀行の支店が無くても申し込み手続きを問題なく行えます。

契約と同時に入金も可能であり、全国の提携コンビニでいつでも借り入れ返済ができることから利便性も高いです。

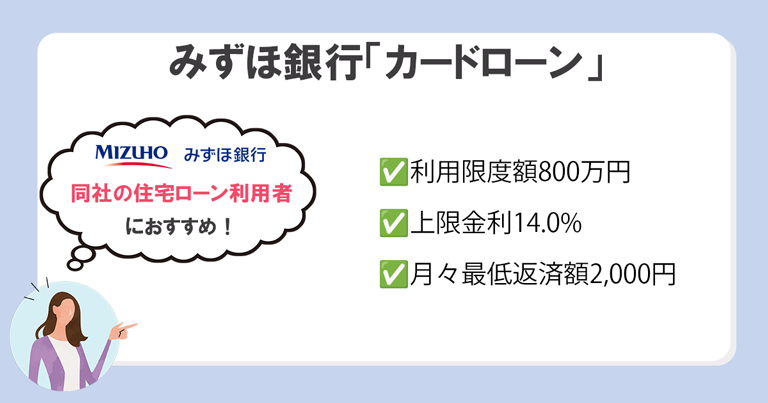

みずほ銀行「カードローン」住宅ローン利用中の方は金利引き下げあり

| 金利 | 1.5%~13.5% |

| 限度額 | 10万円~800万円(10万円単位) |

| 利用条件 | ・ご契約時の年齢が満20歳以上66歳未満の方 ・安定継続収入が見込める方(自営、パート、アルバイトを含む) ・保証会社の保証を受けられる方 ※外国籍の方は永住許可を受けている場合に対象。 |

| おまとめできるローンの種類 | 自由 |

| 返済期限 | 1年(審査の上自動更新) |

| 追加借り入れ | 可能 |

みずほ銀行のカードローンは利用限度額が800万円と高額で、上限金利が14.0%と低金利です。おまとめ専用ではないものの、用途は問わないため借り換えに利用できます。

コンビニATMで利用可能、月の最低返済金額が2,000円と非常に利便性が高いカードローンです。

なお、みずほ銀行の住宅ローンを契約中の方は適用金利が1.5%~13.5%になるのでお得です。

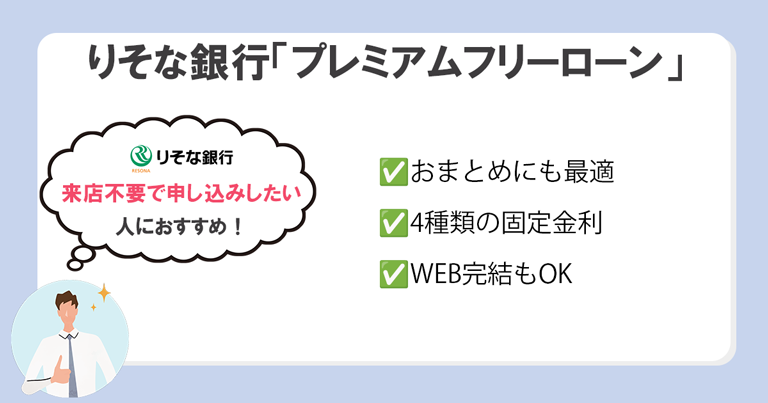

りそな銀行「プレミアムフリーローン」おまとめ目的でもWEB完結可能

| 金利 | 6.0%~14.0% |

| 限度額 | 10万円~500万円(1万円単位) |

| 利用条件 | ・申込時の年齢が満20歳以上、満66歳未満の方で、最終ご返済時の年齢が満71歳未満の方 ・継続安定した収入のある方 (パート・アルバイトの方も可能。ただし、学生・専業主婦(夫)は不可) ・保証会社の保証を受けられる方 |

| おまとめできるローンの種類 | 自由 |

| 返済期限 | 1年以上10年以内(1万円単位) |

| 追加借り入れ | 可能 |

りそな銀行が提供しているプレミアムフリーローンは「複数ローンのおまとめにも最適」とホームページでアピールしています。おまとめや借り換え目的でもWEB完結で申し込みができます。

りそな銀行プレミアムフリーローンの金利は6.0%・9.0%・12.0%・14.0%と4種類の固定金利です。

りそなのカードローンでは、月中平均残高10万円以上でりそなクラブポイントが貯まります。このポイントはお好きなポイントに交換可能でキャッシュバックも可能です(1,000ポイント以上100ポイント単位)

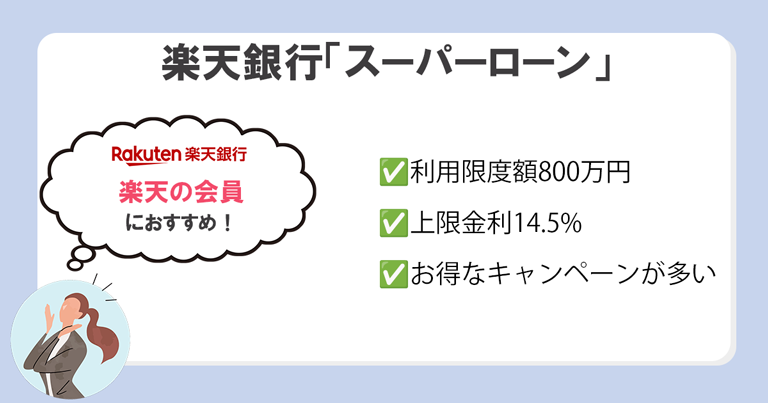

楽天銀行「スーパーローン」楽天会員の方は審査優遇も期待できる

| 金利 | 1.9%~14.5% |

| 限度額 | 800万円 |

| 利用条件 | ・年齢20歳以上62歳以下の方(※1) ・日本国内に居住している方(外国籍の方は、永住権または特別永住権をお持ちの方) ・お勤めの方で毎月安定した定期収入のある方、または、専業主婦の方 ・楽天カード株式会社またはSMBCファイナンスサービス株式会社の保証を受けることができる方(※2) ※1但し、パート・アルバイトの方、及び専業主婦の方は60歳以下 ※2楽天銀行が認めた場合は不要です |

| おまとめできるローンの種類 | 原則自由 |

| 返済期限 | 1年毎の自動更新 |

| 追加借り入れ | 可能 |

楽天銀行スーパーローンは限度額が800万円と高額で1.9%〜14.5%と低金利、資金使途は問わないためおまとめでの利用も可能です。消費者金融が提供しているおまとめローンよりもお得に利用できます。

楽天銀行の特徴のひとつにキャンペーンがあります。不定期ではあるものの期間限定でキャンペーンを実施しておりその期間中はお得に利用ができます。

2022年12月時点で実施しているキャンペーンは「金利半額キャンペーン」です。期間中は年0.95%~7.25%と通常以上の低金利で借入ができるためおまとめローンとしても最適です。

楽天会員は審査が優遇されるため、会員の方は候補の一つとして検討してもよいでしょう。

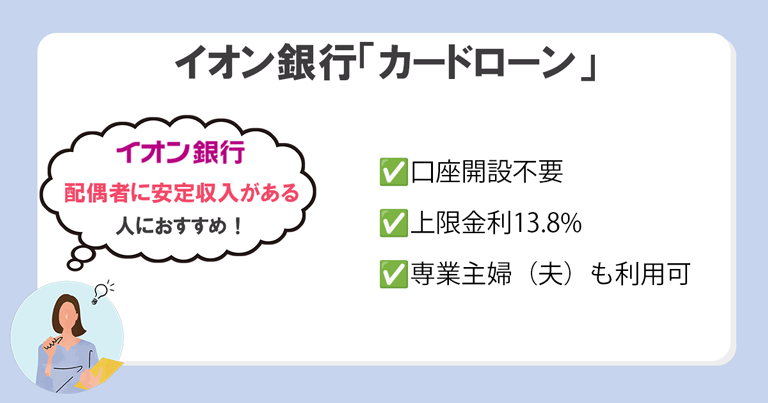

イオン銀行「カードローン」専業主婦(夫)も利用可能で低金利

| 金利 | 3.8%~13.8% |

| 限度額 | 10万円~800万円(10万円単位) |

| 利用条件 | ・日本国内に居住している方、永住許可を受けている外国人の方 ・契約時の年齢が満20歳以上、満65歳未満の方 ・継続安定した収入のある方(パート・アルバイト、自営業者、専業主婦(夫)も可能。学生は不可) ・保証会社の保証を受けられる方 |

| おまとめできるローンの種類 | 自由 |

| 返済期限 | 1年ごとの自動更新 |

| 追加借り入れ | 可能 |

イオン銀行のカードローンも消費者金融と比較すると利用限度額が高額(800万円)で低金利(3.8%~13.8%)です。借り換えやおまとめも可能です。

また、イオン銀行のカードローンは多くのカードローンと異なり口座開設の必要がありません。他行でも自分の銀行口座が活用できるのは便利です。

専業主婦でも利用可能な数少ないカードローンであるのも特徴のひとつです。収入がない専業主婦(夫)でも配偶者に安定した収入があれば借入が可能です。ただし利用限度額は50万円です。

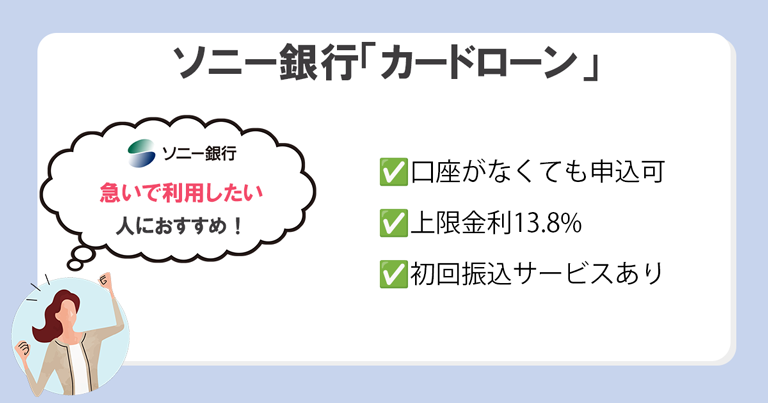

ソニー銀行「カードローン」初回振込サービスありでお急ぎの方も安心

| 金利 | 2.5 %~13.8% |

| 限度額 | 10万円~800万円(10万円単位) |

| 利用条件 | ・ソニー銀行に普通預金口座をお持ちの方(同時申し込み可能) ・申し込み時のご年齢が満20歳以上65歳未満の方 ・原則、安定した収入がある方 ・日本国籍の方、もしくは、外国籍で永住権をお持ちである方 ・保証会社(アコム株式会社)の保証を受けられる方 |

| おまとめできるローンの種類 | 自由 |

| 返済期限 | 1年(審査の上で自動更新) |

| 追加借り入れ | 可能 |

ソニー銀行のカードローンの金利は2.5%~13.8%と銀行カードローンの中では低金利のため、おまとめや借り換えにも活用できます。

ソニー銀行の口座がなくても申し込みが可能で、WEBやスマホから申し込めます。気軽に利用できる銀行カードローンと言っていいでしょう。

初回利用に限り、カード発行前に振り込みキャッシングを行っているため「すぐに借りたい」方にはおすすめです。

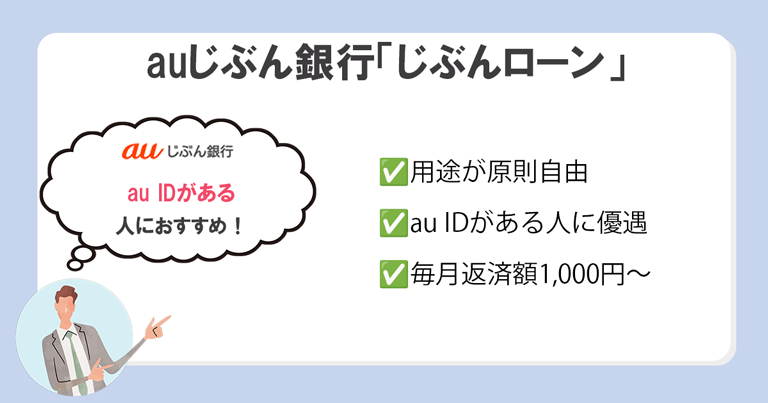

auじぶん銀行「じぶんローン」au IDがあると金利優遇の可能性あり

| 金利 | 1.48%~17.5% |

| 限度額 | 100万円~800万円※借り換えコース |

| 利用条件 | ・ご契約時の年齢が満20歳以上70歳未満の方 ・安定継続した収入のある方(自営、パート、アルバイトを含む) ・保証会社であるアコム(株)の保証を受けられる方 ※外国籍の方は永住許可を受けている場合に対象。 |

| おまとめできるローンの種類 | 原則自由 |

| 返済期限 | 1年(原則審査の上自動更新) |

| 追加借り入れ | 可能 |

auじぶん銀行はKDDIと三菱UFJ銀行の共同出資で設立されたインターネット銀行です。提供しているカードローンが「じぶんローン」です。

じぶんローンはカードローンではあるものの低金利のため借り換えに適しています。WEBページでも他社からの借り換えを推奨しています。

借り換えの目的の場合、au ID所有者限定であれば通常より金利が優遇される可能性があります。借入の一本化ができれば支払う利息がお得になります。

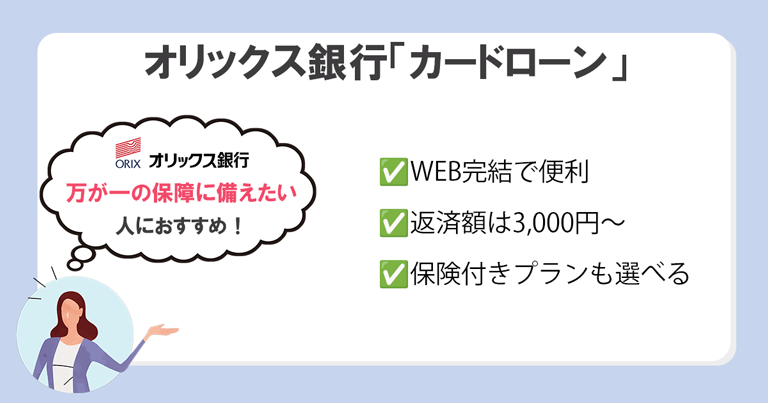

オリックス銀行「カードローン」万が一に備えて保障特約プランも選べる

| 金利 | 1.7%~14.8% |

| 限度額 | 800万円(10万円単位) |

| 利用条件 | ・申し込み時の年齢が満20歳以上69歳未満の方 ・原則、毎月安定した収入のある方 日本国内に在住の方(外国籍の方は、永住者または特別永住者の方) オリックス・クレジット株式会社または新生フィナンシャル株式会社の保証が受けられる方 |

| おまとめできるローンの種類 | 自由 |

| 返済期限 | 1年(原則審査の上で自動更新) |

| 追加借り入れ | 可能 |

オリックス銀行のカードローンの金利は14.8%で、利用限度額が800万円と高額です。おまとめにも利用できます。

銀行口座がなくても申込可能で申し込みから契約までWEBで完了し、返済は3,000円からOKなど利便性が高いカードローンです。

オリックス銀行のカードローンのユニークなのは、ガン保障特約付きプラン「Bright」を選択できる点です。もしガンと診断されれば、また、死亡保障や高度障害と認定されれば保証金が未返済債務に充当されます。

おまとめローンは総量規制対象外でも審査がゆるいわけではない

「おまとめローン」は、複数の金融機関から借入れている方が借り換えを行い一本化するためのローンです。

消費者金融や銀行が提供していますが、そもそもおまとめローンとはどのような特徴のローンなのかを紹介します。

おまとめローンは総量規制を超えても借入できる

貸金業法では利用者の借り過ぎを防ぐために、総量規制の観点で貸金業者に対して年収の1/3以上の貸し付けを禁じています。銀行は貸金業法が適用されないものの自主規制で同様の措置を取っています。

おまとめローンを検討している方がもっとも気になるのは総量規制でしょう。

複数社から借入を行っている利用者がおまとめローンを利用すると、借入時に年収の1/3を超えてしまう可能性が高いからです。

総量規制に抵触しない貸付の中には、例外として取り扱われる貸付があります。

- 顧客に有利となる借り換え

- 緊急に必要となる医療費

- 配偶者と合わせた年収の1/3までの貸付(配偶者貸付制度)

- 個人事業者に対する借入

「おまとめローン」は「顧客に有利になる借り換え」に該当します。そのため、総量規制以上の借入が可能になるのです。

おまとめローンは借入件数が減り借換えローンは借入件数に変化なし

おまとめローンと借り換えローンがあります。いずれも既にある借入の返済の負担を軽減するためのローンですが、それぞれ利用目的が異なるのでご注意ください。

おまとめローンの利用目的は「複数の借り入れを1社に乗り換えるため」です。一方で借り換えローンは、「1社のローンを金利が低いなど使いやすい別のローンに乗り換え」が目的です。

おまとめローンを利用すると借入件数が減りますが、借り換えローンを利用しても借入件数は変わらない、とお考えください。

おまとめローンは審査が甘いわけではない

おまとめローンを検討している方にとってもっとも気になるのは審査でしょう。しかし、おまとめローンの審査は決して甘くはありません。

むしろ通常のカードローンやキャッシングの審査より厳しいと覚悟してください。

おまとめローンの利用者は申し込む時点で複数の金融機関から借入を行っています。このような、いわゆる「貸し倒れのリスクが高い方」に対してすでにある借入金と同額の融資を行うのがおまとめローンです。

審査は慎重に行われ、なおかつ通常のカードローンより審査のハードルが高いのは仕方がありません。

おまとめローンを利用できないのはどのような人?

利用社数が4社以上

おまとめローンがいくら複数社の借入を一本化するための商品とは言え、借入の社数が多いと審査通過が難しくなります。

おまとめローンを提供している各社の審査基準は非公開です。ただ、おまとめローンの審査が通る利用社数の基準は「3社まで」が目安です。

ただし借入額と収入や返済状況などの兼ね合いもあるので一概に「4社だとNG」「2社では絶対にOK」と断言できません。

信用情報に金融事故記録があるブラックの人

ローンやクレジットの利用状況は信用情報機関に登録され、審査で必ず確認されます。

信用情報に金融事故情報が記録されている人、いわゆる「ブラック状態の人」はおまとめローンの審査は通りません。

金融事故情報とは、任意整理・長期間の延滞・ローンやクレジットカードの強制解約・代位弁済などです。

金融トラブルを起こした人は、どのような理由があっても信頼できない人と金融機関から判断されてしまいます。

事故情報は一定期間が経過すると削除されますが、記録されている間はおまとめローンの利用は諦めたほうがよいでしょう。

就職や転職後すぐで勤続年数が短い人

就職してから、もしくは転職してから在籍期間が短い人もおまとめローンの審査通過は非常に厳しいとお考えください。

おまとめローンで借り入れすると長期間こつこつと返済しなければいけません。そのため継続的に安定した収入がないと完済は困難です。

勤続年数が短い人は、「すぐに退職する人」「こらえ性のない人」と審査でネガティブな印象を与えます。長期間の返済が難しいと判断されます。

審査通過するために必要な在籍期間は、正社員であれば最低半年以上、パート・バイトは最低1年以上、と言われています。

返済が延滞中の人

他社の返済が延滞中の人がおまとめローンに申し込んでも審査は通りません。

契約違反をする人に金融機関はお金を貸しません。また、たとえ延滞中でなくても頻繁に延滞する人は審査で悪い印象を与えます。

おまとめローンの審査を通るためには、少なくとも半年間は毎月の返済を延滞しないように心がけてください。

なお、延滞は携帯電話の割賦金も対象となります。スマートフォンを分割で購入している人は携帯電話の利用料金を延滞しないように気をつけてください。

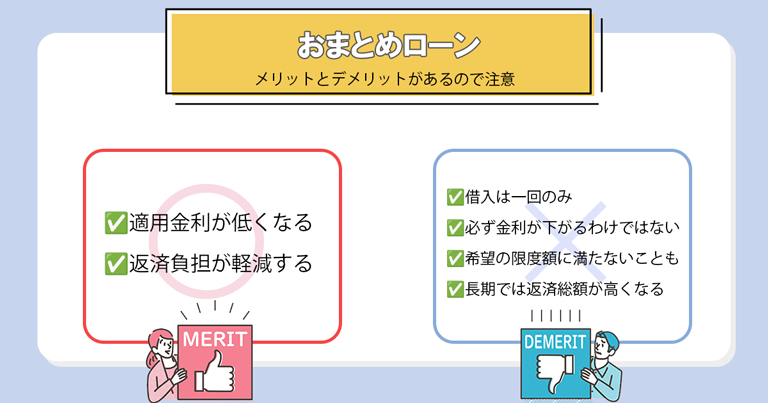

おまとめローンのメリットとデメリットを把握して申し込もう

おまとめローンにはメリットがある反面デメリットもあるので、いずれも理解した上で利用しなければ後悔するかもしれません。

おまとめローンのメリットのみならずデメリットも解説します。

金利や負担軽減などおまとめローンのメリット

現在利用中のローンより適用金利が低くなる

おまとめローンで借入を一本化すると、合算した金額次第では適用される金利が低くなります。

複数のカードローンやキャッシングを利用している人の利用状況の多くは「各社から100万円未満の借入を行っている」です。

大抵のカードローンやキャッシングは100万円までの借入に対して法定金利の上限である18%、もしくは18%に近い利率を設定しています。金利18%の金融業者から3社から50万円ずつ借りていれば、元金に加えそれぞれ18%の利息を支払わなければいけません。

このような状況の人がおまとめローンで一本化できれば、借入金は同じ150万円でも一社からの借入が100万円を超えます。法律では100万円以上の融資に対して上限金利を15%に定めています。

適用される金利が下がれば、支払う利息は当然少なくなり支払総額も少なく済みます。

毎月1回の返済になり手間や負担が軽減する

複数のカードローンやキャッシングを利用している人は、毎月必ず各社に返済しなければいけません。返済が複数社になると物理的にも精神的にも大きな負担になるはずです。

返済は各社の約定日に合わせてその都度金策を行わなければいけません。もし、ATMで返済する場合振込みの手間がかかります。

インターネットでの振込でも返済が可能ですが手間に加え手数料も必要です。

もしおまとめローンでまとめられれば返済が1社になります。余計な手間や気を回す必要がなくなる上に返済金額の管理もしやすくなります。

審査や支払総額などおまとめローンのデメリット

カードローンのように繰り返して借入できない

おまとめローンの用途は他社への返済です。そのため融資は一回のみで、カードローンのように何度も借入ができません。

おまとめローンで借入の一本化に成功しても、長期間の返済期間中に急にお金が必要になることもあるでしょう。その際は新たな借入先を見つける必要があります。

新たな借入先が見つかればいいのですが、おまとめローンを返済中の方に融資する金融業者はないと言っていいでしょう。

もし融資可能な業者があったとしても、限度額や金利などで非常に厳しい条件を提示される、と覚悟してください。

まとめられたとしても必ず金利が下がるわけではない

借入金の総額次第で適用される金利が変化すると説明しました。しかしおまとめに成功したとしても必ず金利が下がるわけでもないので注意が必要です。

複数社から金利18%で借りていたローンを一本化し、一社からの借入が100万円を超えると金利は15%に下がります。しかし、合算しても100万円を超えなければ金利は18%のままです。

この場合、返済の手間は軽減されるものの返済総額は変化しません。

審査がOKでも一本化できないかもしれない

おまとめローンの審査が通過して融資を受けられたとしてもまとめられない可能性があります。融資の可否がOKだったとしても、利用限度額が希望に満たなかった場合です。

例えば、「3社の借入を一本化しようとおまとめローンに申し込み融資そのものはOKだった」「しかし結局限度額が想定より低く2社しかまとめられなかった」、などのケースもありうるのです。

おまとめローンの審査が通っても借入先が一本化できなければ、申し込んだ意味がないと感じるかもしれません。

一本化に成功しても支払総額が増える可能性がある

おまとめローンを利用すると毎月の返済額を少なくできる可能性があります。しかし、予定していた期間より長期になると結局支払う利息が増えてしまい返済総額が高くなります。

おまとめローンで借入を一本化し毎月支払う利息が低くなったとしても、元金そのものは減っていません。毎月の返済額が少ないと結局は完済までは長い道のりになります。

おまとめローンで借入を一本化しても、複数社の返済金額と同額、もしくはそれ以上の金額を返済してください。

そうしないと返済期間は短縮できませんし、おまとめローンのメリットである金利の低さをカバーできなくなります。

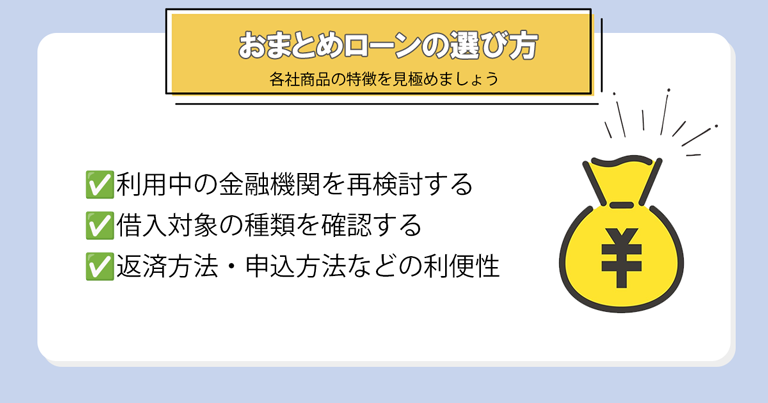

おまとめローンの選び方4つの重要ポイント

現在様々な金融機関がおまとめローンやおまとめ可能なローンを提供しています。その中で自身に合ったおまとめローンはどのように選べばよいのか、選び方やポイントを紹介します。

既に利用している金融機関を検討する

複数の金融機関のカードローンやキャッシングを利用している方は、その中の一社に増額を申し込んでもよいかもしれません。

長期間継続して取引があり、しかも遅延がないなど取引状況に問題がない金融機関

増額する目的が他社の借り入れの一本化だったとしても、利用実績に問題がなければ審査が通る可能性があります。返済能力があると判断されるからです。

利用実績があり返済能力のある利用者への増額は金融業者にとっても大きなメリットです。

また、給与の振込口座にしている、住宅ローンやマイカーローンを利用している銀行に相談をしてもよいでしょう。

このような取引実績がある顧客は新規顧客より高い信頼性があり、審査は優遇されます。また、銀行からすれば顧客サービスの一環にもなるため審査に通過する可能性が高くなるからです。

おまとめできる借入の種類を確認する

検討しているおまとめローンは、どの借入がまとめられるかどうかを必ず確認する必要があります。

おまとめローンは他社の借入の一本化が目的ですが、すべての種類の借入に対応しているわけではありません。

きちんと自身の借入の種類とその借入に対応できるおまとめローンに申し込まないと後悔するかもしれません。おまとめローンで借り換えしたものの一本化できなかった、というケースもあるからです。

返済の方法や手数料を確認しよう

返済方法はおまとめローンを選択する上で重要です。毎月の返済は手間がかかる上に返済するごとに手数料などの費用が発生する可能性があります。

例えば、口座を所有している銀行口座を活用できれば問題ありません。しかし金融機関が指定した銀行に口座がなければ他行へ振込む必要があります。その際には毎回手数料が発生します。

手数料の金額が一回数百円でも何年も付き合いをしてると支払う手数料はばかになりません。

申し込み方法・契約方法の確認

申し込みや契約はどのような方法で行われるかも確認しましょう。例えば、WEBで申し込みから契約まで完結するのか、店頭での契約の必要があるのか、などです。

とにかくすぐにお金を借りたいのであればWEBで契約まで完了できるおまとめローンがおすすめです。

もし家族の目があるので郵便物が家に届いてほしくない方は、自宅に郵便物が届くかどうかを確認しなければいけません。

また、消費者金融ではWEB完結よりも実際に店舗に訪問し契約を交わすほうが審査に柔軟な傾向があります。審査の柔軟さを求めるのであれば、店舗で契約を行う中小の消費者金融がおすすめです。

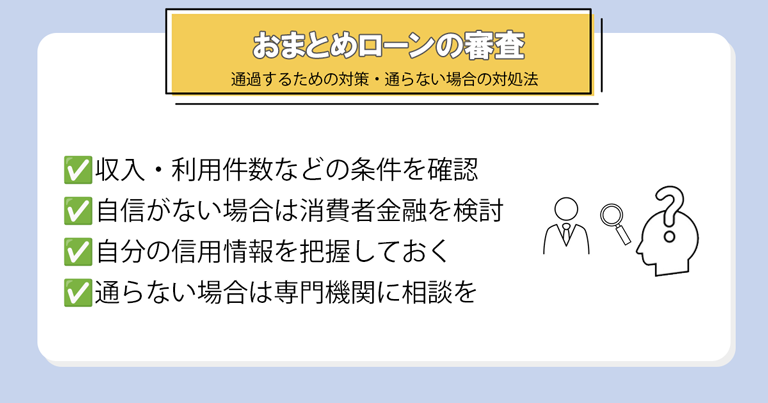

おまとめローンの審査の対策・通らない時の対処法

おまとめローンは返済に負担を感じている方にとって重宝するローンですが、審査が通らなければいけません。

ただし、融資額が高額なため通常のカードローンやキャッシングよりも審査が厳しい傾向にあります。

おまとめローンの審査の対策方法ともし審査に通らなかった時の対処法を紹介します。

審査に通らない理由別おまとめローン審査通過対策

おまとめローンの審査の対策をするには、審査が通らないケースを検証すれば立てやすくなります。

- 借入総額に対して収入が少ない

- 利用件数が多い

- 審査基準の高い金融機関に申し込んでいる

- 信用情報に問題がある

逆に言えばこれらの原因に対して対策や準備をすれば審査に通過する可能性が高くなります。それぞれ解説しましょう。

借入総額に比較してあまりに収入が低いとき

いくらおまとめローンが総量規制の対象外とは言え、借入総額に対して収入が少ないと審査ではOKが出ません。せめて借入総額が年収の1/3になるように収入をあげるか、もしくは借入額を減らしましょう。

申込時点での借入件数が多すぎる場合

各社の審査基準は非公開ですが、おまとめローンの審査のボーダーは「利用件数3社まで」と言われています。少額の借入があれば完済して解約してください。

ポイントは完済した後に「解約する」ことです。たとえ利用しているカードローンなどの借入がなくても、利用可能額があればその分審査の評価が下がります。

審査基準の高い金融機関に申し込んでいる

金利の低さや利用限度額の大きさが魅力である銀行のおまとめローンや借り換えローンに申し込みたい気持ちは理解できます。しかし、銀行は審査基準が高く、おまとめローンや借り換えローンはより厳しくなります。

債務整理や延滞の記録が信用情報に残っている

債務整理や強制解約が記録されているブラック状態であれば審査は通りません。もしブラック状態でなくても、延滞が多いと返済能力に疑問を持たれ審査の通過が厳しくなります。

おまとめローンに申し込みたい方は、信用情報機関に照会して自身の状況の把握をおすすめします。自身の状況が把握できれば対策や準備ができます。

おまとめローンの審査に落ちたときの対処方法

おまとめローンを検討している方の中には、毎月の返済に苦しみ先が見えない状況の方もいるはずです。

一縷の望みで申し込んだおまとめローンの審査が通らなかった場合どうすればよいのか、対処法を紹介します。

返済が困難であれば多重債務の相談窓口を利用しよう

返済の負担が大きくて悩んでいるのであれば、専門機関へ相談してみてはいかがでしょうか。公共機関や金融業界には借金の相談窓口があります。

消費生活センター

地方自治体が設置している行政機関です。消費生活に関する相談を無料で受け付けています。

日本貸金業協会

貸金業の適切な運営を行うための自主規制機関で、消費者金融や信販会社などが加盟しています。無料で相談を受け付けています。

法テラス(日本司法支援センター)

法律や法的なトラブル、手続きなど適切な対応窓口を案内しています。

日本クレジットカウンセリング協会

クレジットや消費者金融の多重債務者に、消費者保護の立場から公正・中立なカウンセリングを行っています。電話相談やカウンセリングは無料です。

返済のために借入を繰り返しているなら債務整理が必要

「返済のために借入を行っている」「完済の目処が全く立たない」このような状態であれば債務整理の検討をおすすめします。

ただし、債務整理を行うと事故情報が信用情報に記録される「ブラック状態」になります。なお、信用情報にブラック情報が記録される期間は5年から10年です。

事故情報が記録されている間は新たにローンを組むのが難しくなり、クレジットカードも作れなくなります。

クレジットカードやカードローンが利用できないと不便に感じるかもしれません。しかし、新たなローンやクレジットが利用できなくなる生活は借金体質から脱却するよい機会になるでしょう。

SNSの個人間融資に飛びつかない

インターネットやSNSでは、「審査なしで融資します」「ブラックOK」と誰にでも融資を行うような文言が見られます。いくら困っていてもこのような誘いには絶対に乗らないでください。

法律では審査の甘さや誰にでも借りられるようなアピールは禁止しています。また、SNSなどを通じての個人間融資も禁止しています。

このような手法で融資を行うのは全て違法であり、もしお金を借りてトラブルに巻き込まれたとしても公的な救済は望めないです。

そもそも甘い条件で見ず知らずの人間にお金を貸す行為はまともな行為ではありません。何らかの悪意が潜んでいるとお考えください。

おまとめローンで気になる疑問をQ&Aで解決

- 申し込みから融資までの時間はどのぐらい?

-

金融機関によって異なりますが最短で数時間、長くて数週間です。最もスピードが速いのは大手消費者金融です。逆に時間がかかるのは銀行です。

- おまとめローンを利用するとクレジットカードは使えなくなる?

-

各社の判断によります。クレジットカードの解約を求める場合もありますし、キャッシング枠の解約は求めるもののショッピング枠は認める場合もあります。

- 住宅ローンもまとめられる?

-

まとめられません。一般的に住宅ローンはおまとめローンの対象外です。

- おまとめローン後に再度借入はできる?

-

おまとめローンで借入後、完済した他社を解約しなければ「おまとめ先」からの借り入れは可能です。ただし利用したおまとめローンの規約に「完済した他社を解約」の明記がなければ、です。

完済した他社の解約が条件のおまとめローンで他社を解約せず再度借入すると契約違反です。おまとめローン利用後の万が一の事態に備えたい人は、検討しているおまとめローンの利用規約を確認してください。

返済などでお悩みの方は、貸金業務に関する指定紛争解決機関へご相談ください。

日本貸金業協会 貸金業相談・紛争解決センター 0570-051-051

(受付時間:9:00~17:00 土・日・祝休日・年末年始を除く)

お金の浪費やギャンブル依存症などの問題で、日常生活に困難が生じる可能性がある方を対象に、銀行などの金融機関からの借金を制限する『貸付自粛制度』が設けられています。この制度の詳細については、一般社団法人全国銀行協会のウェブサイトにある「貸付自粛制度のご案内」をご参照ください。